Banka kredileri son dönemde muazzam bir süratle artıyor, siyasi iktidar Türkiye’yi ‘bol kredi’ ile büyütmeye çalışıyor. Ekonomi yönetimi kredi artışını ekonomik çarkların yeniden harekete geçirilmesinde ve Türkiye’nin içinde bulunduğu krizin aşılmasında en önemli manivela olarak görüyor. Kredi artışında lokomotifliği kamu bankaları üstlenmiş durumda; özel bankalar bu konuda çok istekli olmamakla birlikte -ekonomi yönetiminin aleni veya örtük baskıları sebebiyle- bu furyaya katılmak zorunda kaldılar. Furya lafın gelişi, mesele artık kelimenin tam anlamıyla bir “kredi çılgınlığı”na dönüştü. Merkez Bankası’nın internet sitesinde düzenli olarak yayınlanan verilere göre, Temmuz başı itibariyle bankaların kullandırdığı krediler toplamı yaklaşık 3 trilyon 200 milyar TL rakamına ulaştı. Son 1 yıl içindeki artış takriben 745 milyar TL oldu, bunların yine yaklaşık 420 milyar TL’lik kısmını kamu bankaları kullandırdı. Geçen yılki rakamla mukayese edildiğinde, krediler nominal olarak yüzde 30 civarında artış kaydetmiş oldu. Türkiye’de milli gelirin şu an takriben 4.4 trilyon TL civarında olduğu dikkate alındığında, toplam kredi hacminin milli gelirin yüzde 70’ini aştığı anlaşılıyor. Krediler toplamında yılbaşından ve özellikle pandemi başlangıcından bu yana olağanüstü büyük artış yaşandığı görülmektedir. Yılbaşı itibariyle toplam kredi hacmi yaklaşık 2 trilyon 640 milyar TL düzeyindeydi. Sadece yılbaşından bu yana toplam kredi hacminde yaklaşık 560 milyar TL kadar bir artış gerçekleşmiş durumdadır. Yine Merkez Bankası verileri Mart başından bu yana krediler toplamının 400 milyar TL kadar arttığını göstermektedir. Artışın yıllıklandırılarak hesaplanması durumunda ise kredi artışının yıllık yüzde 50’lere ulaştığı görülmektedir. Son dönemlerde yaşanan bu kredi artışının takriben üçte ikisi kamu bankaları tarafından sağlanmıştır.

Ekonomi yönetimi Türkiye’yi ‘bol kredi’ ile ve borçlandırarak büyütmeye çalışıyor. Bu yöntem acaba gerçekten işe yarar mı? Ekonomi yönetiminin bu yönteme özellikle 2016 sonlarından bu yana özel bir önem atfettiğini görmekteyiz. Geçmişte yaşananlar, kredi artışının piyasalarda ‘saman alevi’ misali geçici bir rahatlama meydana getirdiğini, ancak Türkiye’nin ekonomik sorunlarını daha da karmaşıklaştırdığını göstermektedir. Ekonomi literatürü de, uzun vadeli bir perspektiften bakıldığında ani ve hızlı kredi artışlarının bir hayır getirmediğine, tam tersine ekonomide kalıcı hasarlar oluşturduğuna işaret etmektedir.

Ekonomi literatüründe finansman ve kredi tartışmaları

Ekonomiler büyüdükçe mi finansal sektör gelişir, yoksa finansal sektör geliştikçe mi ekonomiler büyür? Finansal sektörün gelişmesiyle ekonomilerin büyümesi arasında nasıl bir nedensellik bağı mevcuttur? Bu konu ekonomi literatüründe uzun süredir tartışılagelmektedir. Finansal sektörün gelişmesinin ekonomileri büyütücü bir etkisi olduğu herkesçe bilinmektedir; ancak ‘hızlı/aşırı kredi büyümesi’nin finansal istikrarı bozucu ve kriz oluşturacak ve/ya var olan krizi derinleştirecek etkileri son yıllarda ekonomi literatüründe daha yaygın şekilde ifade edilmektedir. Meselâ Latin Amerika kökenli iki iktisatçı, Enrique Mendoza ve Marco Terrones aşırı ve hızlı kredi genişlemesinin bankacılık sektörünün kırılganlığını arttırdığını ve özellikle gelişmekte olan ülkelerde finansal krizlere yol açabildiğini belirtmektedir (https://www.nber.org/papers/w14049).

Biri Alman (Moritz Schularick), diğeri İngiliz (Alan M. Taylor) iki ünlü iktisatçı ise, gelişmiş ülkeler için oluşturdukları 140 yıllık bir veri setini kullanarak yaptıkları analizde, finansal krizlerin hemen hepsinin hızlı kredi artışlarını takip ettiği tespitinde bulunmuşlardır (https://www.frbsf.org/economic-research/files/schularick_taylor.pdf).

Merkez Bankası tarafından yayınlanan 2013 tarihli bir ekonomi notunda ise “Yapısal olarak cari açık veren bir ülkede, özellikle sermaye akımlarının oynak seyrettiği dönemlerde, konjonktürel nedenlerden dolayı oluşan ek cari açık ‘ani duruş’ riskini arttırarak makroekonomik dengeleri bozma potansiyeli taşımaktadır” denmektedir (https://www.tcmb.gov.tr/wps/wcm/connect/9211e5f2-1586-4c4a-9550-c8d439270cc1/EN1303.pdf?MOD=AJPERES&CACHEID=9211e5f2-1586-4c4a-9550-c8d439270cc1).

Merkez Bankası uzmanları, borçluluk oranlarındaki dalgalanmaların ve makro finansal risklerin dengelenmesi bakımından kredi artışının makul seviyelerde olmasına büyük önem atfetmişlerdir. Bütün bu değerlendirmeler, finansal istikrar açısından kredi büyümesinin kontrollü bir şekilde gerçekleşmesinin önemine işaret etmektedir. Öte yandan İstanbul Üniversitesi’nden Kadir Tuna ve Hakan Bektaş da konuyu incelemiş ve çalışmalarının sonuç kısmında “Türkiye’de faaliyet gösteren mevduat bankalarının sunduğu kredi kompozisyonu incelendiğinde kredi büyümesinin, ekonomik büyümenin nedeni olmadığı ancak enflasyon ve cari açık hususlarında riskler yaratabileceği görüşüne ulaşılmıştır” şeklinde bir ifade kullanmışlardır (https://dergipark.org.tr/en/download/article-file/3955).

Artan krediler üretimi neden arttırmıyor? ‘Ekonomik öngörülebilirlik’ neden önemli?

Piyasaya krediler yoluyla para enjekte etmenin iç talebi arttırdığında şüphe yok, ancak iç talebin artması ülke içindeki üretimin ve sanayi yatırımlarının artmasını her zaman garanti etmiyor. Buradaki kritik husus, “siyasi ve ekonomik öngörülebilirlik” konusudur. İnsanlar önlerini görebiliyorlarsa yatırım yaparlar; öngörülebilirlik düşük ise üretim artmaz. Çünkü üretim işi, muayyen bir imalat altyapı, tezgâh ve ekibinin korunmasını gerektirir; bu da girişimcinin en azından orta vadeli olarak önünü görebilmesiyle mümkün olur. İmalat tezgâhı veya altyapısı dağıldığı zaman yeniden kurulması kolay değildir; siyasi ve ekonomik öngörü düşük olduğunda üretim altyapı ve ekibinin korunmasının maliyeti yükselir. Önünü göremeyen girişimci bu altyapıyı ya dağıtır veya ekibini/kapasiteyi küçülterek oluşan talepleri ithalat yoluyla karşılama yoluna gider. ‘Sanayisizleşme’ olarak tanımlanabilecek olan bu süreç temelde siyasi/ekonomik açıdan öngörülebilirliğin düşük olmasının doğrudan bir sonucudur. Dolayısıyla, siyasi/ekonomik öngörülerin düşük, belirsizliklerin ise yüksek olduğu ortamlarda iç talep artışının üretimi değil ithalatı (dolayısıyla cari açığı) arttırması kaçınılmazdır. Konu önemli ölçüde siyasette ve siyasi/ekonomik öngörülebilirliğin düşüklüğünde düğümlenmektedir. İmalat sanayii yatırımları uzun vadeli işlerdir. Siyasi ve ekonomik öngörülebilirlik azaldıkça yatırımlar da doğal olarak artmamakta, hatta bazen azalmaktadır.

‘Ekonomik öngörülebilirlik’ genel olarak siyasi otoritelerin ve özelde ekonomi yönetiminin politika tercihlerinin net, belirgin, şeffaf ve tutarlı olması; güven vermesi ve bu durumun süreklilik arzetmesiyle mümkün olur. Yazılı politika dokümanları tutarlı ve güvenilir bir gelecek perspektifi sunmuyorsa, bağımsız kurumların özerkliği zedelenmişse ve siyasi etkiye açık hale gelmişse, siyasi otorite keyfi şekilde tutarsızlıklar sergiliyor ve bu keyfi davranışların sonucu olarak hiç hesaba katılmayan durumlar ortaya çıkıyorsa ‘ekonomik öngörülebilirlik’ten bahsetmek mümkün olmaz. Siyasi iktidarın özellikle 2012 sonrasında kademeli şekilde otoriterleşmesinin, kurumsal kapasitenin zayıflamasının ve önemli kararların dar bir kadro tarafından alınmaya başlamasının Türkiye’deki öngörülebilirliği zayıflatan başlıca faktörler olduğunu söyleyebiliriz. Ekonomik öngörülebilirliğin azalmasına paralel olarak genel kaynak dağılımına yön veren önemli kararlar rasyonel mülahazalarla değil siyasi saiklerle verilmeye başlanmıştır. Siyasi ve ekonomik öngörülebilirlik Türkiye’de olup biten her şeyden etkilenmekte; yönetici kadrolara duyulan güvenin azalması, siyasi kutuplaşma, yerel ve/ya global gerilimlerin artması, siyasi ve toplumsal muhalefetin sertleşmesi, kurumların zayıflaması, yönetimin şahsileşmesi ve keyfileşmesi gibi faktörler öngörülebilirliği olumsuz olarak etkilemektedir. Bu faktörlerin özellikle 2016 sonrasında daha bir belirginleştiğini kolaylıkla tespit edebiliyoruz. Meselâ, Türkiye’deki en büyük yabancı sermaye yatırımcısı ülke olan Hollanda ile ilişkiler 2017 referandumu sırasında iç politikada menfaat temin etme amacıyla Erdoğan tarafından kasıtlı olarak bozulmuştur. Yıldıray Oğur geçenlerde detaylı olarak yazmıştı, Türkiye’nin en büyük ihracat pazarı olan Almanya ile ilişkiler, yine ‘iç politika menfaati temin etme’yi amaçlayan mülahazalarla Tayyip Erdoğan tarafından dinamitlenmiştir (https://www.karar.com/ati-alan-uskudari-gectikten-sonra-1575378).

Ekonomik öngörülebilirlik bahsinde tarafsız/bağımsız, objektif, âdil ve hızlı bir yargı düzeni de kritik önem taşır. Fransızca’da securite juridique veya İngilizce’de legal certainty adı verilen bu kavram, hukuk prensiplerinin makul bir süre içinde değişmezliğini ifade eder. Vatandaşların medeni haklarının ve mülkiyet hukukunun bu tür güvenilir ve objektif bir çerçeve tarafından koruma altına alınması, ekonomi alanındaki yatırımlar için de elzemdir. Hukukun iyi çalışmadığı bir Türkiye dış tasarrufları çekemeyeceği gibi Türk vatandaşlarının tasarruflarının dahi ülke dışına kaçması eğilimine yol açar. Son dönemlerde yargı üzerindeki siyasi kontrol ve baskının iyice belirginleştiğini hepimiz görebiliyoruz; ekonomik öngörülebilirlik bu olumsuzluk tarafından da ciddi şekilde etkilenmiştir.

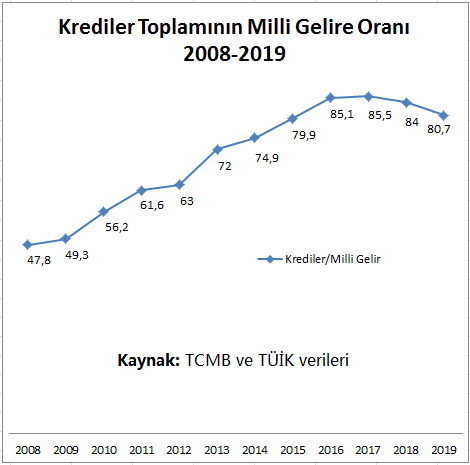

2008’de milli gelire göre %47,80 oranında olan krediler toplamının 2017’de %85,50 rakamına ulaştığı gözükmektedir. Aynı yıl cari açığın milli gelire oranının %5.6 gibi rekor bir seviyeye ulaşması tesadüfi değildir. 2016’da 198 milyar dolar seviyelerinde olan ithalat, 2017’deki kredi patlamasının bir sonucu olarak aynı yıl yaklaşık 35 milyar dolarlık artışla 233.80 milyar dolara çıkmıştır. 2018’de gerçekleşen kur atağı, dış güçlerin kurduğu kumpaslar sebebiyle ortaya çıkmış değildir; 2017’deki kredi artışının yol açtığı ithalat ve cari açık patlamasının doğal ve kaçınılmaz bir sonucudur. Piyasaya krediler yoluyla aşırı/hızlı şekilde pompalanan finansal kaynakların ithalatı ve cari açığı büyüterek ekonomiyi ‘ani durma’ya götürdüğü aşikâr bir gerçektir.

Kredi artışının kaçınılmaz sonu: artan ithalat ve patlayan ‘cari açık’

Türkiye özellikle 2016 sonlarından beri aynı filmi başa sarıp sarıp yeniden oynatıyor: kredi artışı iç talebi büyütüyor, düşük ekonomik öngörülebilirlik sebebiyle bu talep üretimde yeterince artışa yol açamıyor, artan iç talep ithalatı ve dolayısıyla cari açığı patlatıyor, sonuç olarak ekonomi iyice kırılganlaşıyor. Bu kırılganlığın sonucu olarak döviz talebi yükseliyor, döviz rezervleri müsaitse döviz baskılanıyor ve rezervler tüketiliyor; bu imkân yoksa ve global konjonktür de Türkiye açısından elverişli değilse ‘kur atağı’ yaşanıyor ve TL’nin değeri düşüyor (devalüasyon). Son birkaç yılda yaşadığımız süreçler bu şekilde özetlenebilir. Yani kredi büyümesi ‘saman alevi’ misali ekonomide geçici bir büyümeyi mümkün kılmakta, ancak bu büyüme neredeyse devamlı ‘cari açık’ veren bir büyüme olmakta ve arkasından çöküntü gelmektedir. Tamamen tabii ve teknik bir süreç olmakla birlikte günahlar siyaseten ‘dış güçler’ ve ‘üst akıl’ gibi hayali aktörlerin sırtına yüklenmektedir. Siyasi iktidar ekonomiyi büyütmenin sihirli formülü olarak faizleri düşürüp piyasaya kredi pompalamayı görmektedir. Bu formül kısa vadeli olarak işe yarar gibi gözükse de sürdürülebilir değildir ve riskleri de büyütmektedir. Konu bir süre önce Financial Times’da da haber olmuş, detaylı olarak işlenmiştir (https://ft.com/content/343eaf56-d850-11e9-8f9b-77216ebe1f17).

‘Kredi bağımlılığı’nın başka yan etkileri

Kredi büyümesi piyasalarda geçici ama suni bir rahatlık oluşturmakta; lakin ekonomik dengeleri daha da bozarak daha büyük çöküntüye yol açmaktadır. 2017’nin ilk yarısında KGF destekli krediler yoluyla piyasaya enjekte edilen para toplamı 220 milyar TL seviyesine yaklaşmıştır. Bu rakam, o dönem itibariyle toplam kredilerin yüzde 15’i civarında bir artış anlamına gelmektedir. Bu hamle 2017 referandumunun geçmesini sağlamakla birlikte 2018 döviz atağının temel sebebidir; piyasaya pompalanan bu büyük kaynak ithalatı patlatmış ve cari açığın milli gelire oranı yüzde 5.6 gibi çok yüksek bir rakama ulaşmıştır. Aynı şekilde, 2018 genel ve 2019 yerel seçimleri öncesinde piyasaya pompalanan büyük paralar da sorunları çözmemiş, tam tersine sonunda sıkıntıları daha da arttırmıştır. Özellikle 2016 sonunda yaşadığımız döviz atağından beri hükümet krediler yoluyla piyasaya para pompalayarak sorunlara çözüm getireceğini düşünmekte, ancak geçici rahatlama sağlamaktan başka bir işe yaramayan bu uygulama ‘iktisadi balon’ oluşturarak sorunları büyütmektedir.

Bu süreçlerin planlanmamış ve ‘finansal istikrar’ı bozacak başka sonuçları da olmaktadır; iş dünyasının tamamen ‘krediye bağımlı’ hale gelmesi bu sonuçlardan bir tanesidir. En büyüğünden en küçüğüne kadar, herkesin derdi kredi alarak ve/ya kredileri döndürerek ayakta kalmak, tabiri caizse ‘günü kurtarmak’tır. Bu sebeple -bilenler bilir- firmalar mütemadiyen bilanço makyajlamakta; zararı kâr, kârı daha yüksek göstererek finansal sistem nezdindeki kredibilitesini korumaya ve kredi kullanmaya çalışmaktadır. Bu açıdan, firmaların beyanına dayalı verilerin ve istatistiklerin yanıltıcı hale geldiği iddia edilebilmektedir. Veriler ve istatistikler isabetli olmayınca makro değerlendirmelerin de sağlıklı olmayacağını rahatlıkla söyleyebilmekteyiz.

Kalitesiz büyüme

Türkiye krize karşı ‘bol kredi’ ile halkı borçlandırarak mücadele etmeye çalışıyor. Kurgulanan bu büyüme modelinin kalitesi, iktisatçılar arasında ve kamuoyunda ciddi şekilde tartışılmaktadır. Konuyla ilgili olarak Sözcü’ye konuşan ekonomist Dr. Murat Kubilay, geri ödeme hızı yüksek ve verimli projelerin azaldığını ve en çok kredi almak isteyenlerin batık ve yarı batık işletmeler olduğunu belirmektedir (https://www.sozcu.com.tr/2020/ekonomi/borclanip-buyumenin-yukunu-halk-tasiyor-5893577/).

Kubilay, bu ortamda sorumluluğun devlet bankalarına kaldığını belirterek, “Bu şekilde fonlanan birçok kredinin geriye dönüşü olmayacağı için, batık kredilerin yükü devlete ve en nihayetinde vatandaşa kalmış oluyor. İkinci olarak, TL cinsi kredilerin son durağı, ekonomi yönetimine ilişkin güven yoksunluğundan ötürü döviz tevdiat hesabı yani döviz talebi oluyor. TL’nin değersizleşmesi ve enflasyonun kontrol altına alınamaması döngüsünden çıkamaz hale geliyoruz” şeklinde konuşmaktadır. Kubilay, sadece “geçici bir çözüm” olarak görülmesi gereken bu politikanın süreklilik kazanması durumunda çözüm olmaktan çıktığını belirtmekte, “Bu politikayı 2013’ten beri 7 yıl, doğrudan veya dolaylı uygularsanız daha çok batık kredi, bankaların zayıflaması, devlet bankalarının görev zararı, dinmeyen enflasyon ve süreklilik arz eden kur patlamaları kaçınılmaz sonuç olur” yorumunu yapmaktadır.

Kamu bankalarının kredi finansman paketleri ile ekonomiyi canlandırmak için devreye girmesindeki bir başka tutarsızlık, kredilerin daha ziyade tüketici kredisi olmasıdır. Bankalar kredilerin tahsilatı açısından bireysel tüketicileri kurumsal müşterilerinden daha güvenilir bulmaktadır; kamu bankaları normalleşme sürecine geçiş ve sosyal hayatın canlanması için “konut kredisi”, “taşıt kredisi”, “sosyal hayata destek” ve “tatil destek” olmak üzere 4 yeni kredi paketini hayata geçirmiş durumdadır. Cömertçe dağıtılan tüketici kredileri iç talebi büyütmekte, hâlâ 2018 kur atağının yaralarını sarmaya çalışan üreticiler yeterli finansman desteğine ulaşamadıkları için iç talepte oluşan ani artışa cevap verebilme imkânı bulamamaktadırlar. Sonuç olarak, ekonomiyi canlandırma amaçlı olarak piyasaya enjekte edilen finansal kaynaklar ithalatı ve dolayısıyla cari açığı patlatmaktadır.

Devlet bankaları kanalıyla kredi verme stratejisini DW Türkçe’ye değerlendiren Londra merkezli Bluebay Asset Management’ın kıdemli stratejisti Timothy Ash bunun bir faturası olacağı konusunda uyarıda bulunmaktadır: “Devlet bankaları kanalıyla kredi büyümesini pompalatmanın ciddi bir faturası da var. Bu da para arzındaki güçlü büyüme ve enflasyonun ısrarcı olmasında hissediliyor. Neticede bu, rekabetçiliği bozacak ve cari açık ve TL üzerinde yeni baskı yaratacak. Sonuç, uzun vadeli büyümenin idealin altında kalması, Türkiye’deki dur-kalklarla reel ekonomik büyümenin düşük kalması ve ani yükseliş/düşüş döngüsü olacaktır. Türkiye’de ekonomi politikaları temelde uzun vadeli sürdürülebilir büyümeye değil, kısa vadeli politik çıkarlara odaklanmaktadır” (https://www.dw.com/tr/kredi-finansman-paketleri-ekonomiyi-canland%C4%B1r%C4%B1r-m%C4%B1/a-53669048).

Ekonomide ‘dur-kalk döngüsü’ olarak adlandırılan kavram ekonomik büyümedeki oynaklığı, uzun vadeli ve istikrarlı bir büyümenin başarılamamasını ifade etmektedir.

Öte yandan kamu bankalarının lokomotifliğini yaptığı ‘kredi çılgınlığı,’ tahsilatında zorluklar yaşanacak sorunlu kredilerin artması risklerini büyüterek Türk bankacılık sistemini, dolayısıyla genel olarak Türk ekonomisini kırılganlaştırmaktadır. Uluslararası kredilendirme kuruluşu Moody’s Türk bankacılık sistemiyle ilgili 1 Haziran tarihli raporunda Türk bankacılık sektörü ile ilgili görünümlerini negatifte tuttuklarını, çünkü koronavirüsün ekonomide yarattığı aksama nedeniyle kredi alanların kredileri geri ödemekte zorlanacağını ve bunun Türk bankacılık sektöründeki takipteki kredilerin artmasına neden olacağını belirtmektedir. Moody’s bankaların kredi profillerinin bozulacağını ama özellikle küçük ve orta boy işletmelere kredi veren bankalarla, turizm, taşımacılık ve bağlantılı sektörlere verilen kredilerin bu durumdan etkilenebileceğini kaydetmektedir (https://www.moodys.com/research/Moodys-Turkey-banking-system-outlook-remains-negative-as-coronavirus-weighs–PBC_1225724).

Aynı konuyu yazan Uğur Gürses de şahsi internet sitesinde (ugurses.net) kaleme aldığı 19 Temmuz tarihli son yazısında, kamu bankalarının döviz açık pozisyonunun 10 Temmuz haftası itibariyle 9.7 milyar dolar rakamına ulaştığına işaret etmektedir. Uğur Gürses’e göre Merkez Bankası’nın açık pozisyonu da kabaca 35 milyar dolara erişmiş olduğuna göre, Tayyip Erdoğan ve Berat Albayrak ikilisinin tasarruflarının sonucu olarak 45 milyar dolarlık bir açık pozisyon oluşmuş durumdadır. Bu hususları vurgulayan Gürses, “kurlardaki yüzde 10’luk bir artışın yaratacağı kamu zararı”nın “bugünkü kurlarla 30 milyar TL gibi yüksek bir bedeli” olacağına işaret etmekte ve tablonun “yeterince endişe verici” olduğunu belirtmektedir.

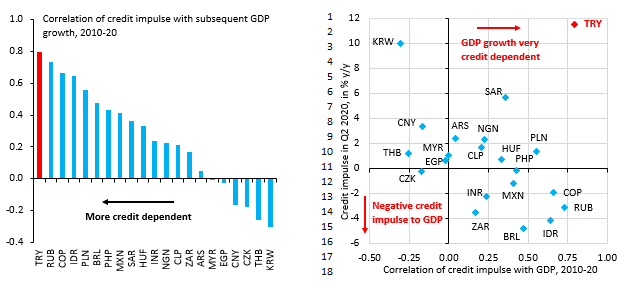

Bu grafikleri, Uluslararası Finans Enstitüsü’nün (Institute of International Finance) baş ekonomisti Robin Brooks’un twitter hesabından aldım. Sol taraftaki grafik, 2010-2020 arası dönemde EM ülkeleri arasında Türkiye’nin kredi artışıyla en yüksek ekonomik büyümeyi sağlayan ülke olduğunu gösteriyor. Sağ taraftaki grafik ise, Türkiye’nin 2020 senesi 2. çeyreğinde en agresif kredi artışının gerçekleştiği ülke olduğuna işaret ediyor. Bu veriler özellikle 2017 ve 2018 hikâyesiyle birleştiğinde çıkarılacak net sonuç şudur: halihazırda kredilerin çok hızlı artmasının bir sonucu olarak Türkiye’de kısa dönemde muhtemelen hatırı sayılır bir büyüme gerçekleşecektir; ancak bu büyüme ithalatta (ve dolayısıyla cari açıkta) rekor bir artışa yol açacağı için bu büyümenin hemen arkasından ekonomide kompleks kırılganlıklar ve sert bir ‘kur atağı’ (yani TL’nin değerinde ciddi bir düşüş) beklenmelidir. İhracat pazarlarının daralması ve turizm gelirlerinin çok düşmüş olması sebebiyle büyüme ile ‘kur atağı’nın arası muhtemelen çok uzun olmayacaktır.

Sonuç yerine

Türk ekonomisi birkaç yönlü olarak yoğun baskı altındadır: Bir yandan krediye ve iç tüketime dayalı hormonlu büyüme modeli ithalatı ve cari açığı patlatmakta; öte yandan enflasyonun da ateşini harlamaktadır. Bunlar yetmezmiş gibi, COVID sonrasında global ihracat pazarları daralmış, turizm de önemli ölçüde çökmüş durumdadır. “Bir cisim yaklaşıyor” şeklinde karikatürize edilen riskler maalesef realize olmuş durumdadır. Aynı şeyi yeniden deneyip farklı sonuç beklemenin pek akıl kârı olduğu söylenemez. ‘Bol kredi’ modelinden ne sadra şifâ olur, ne de derde devâ. Türkiye’nin birincil önceliği siyasi ve ekonomik öngörülebilirliği arttırmak olmalıdır. Öngörülebilirlik düşük kaldıkça alınan tedbirler etkisiz kalmaya mahkumdur. Türkiye belirsizleştikçe üreticiler açısından üretim tezgâh ve altyapısının korunması yükü ağırlaşmaktadır. Alarm zilleri çaldıran bu durumun temel sebebi siyasi ve ekonomik öngörülebilirlik sorunudur. Kurumsal kapasitenin zayıflaması ve etkisizleşmesi, hiçbir kontrol-denetim mekanizmasının kalmaması, yargının iyiden iyiye siyasi iktidarın kontrolüne girmesi ve artık iyice keyfileşen tek-adam yönetimi ile öngörülebilirlik ortadan kalkmıştır. Türkiye’nin ekonomik krizinin salt ekonomik pek çok sebebi de olmakla birlikte, bu kriz aynı zamanda bir siyaset ve yönetim krizidir. Sürdürülebilir ve kaliteli bir büyüme için Türkiye’nin acilen yüksek tasarruf oranlarına, inovasyona, üretime, verimlilik artışına dayalı ve ihracata dönük yeni bir ekonomi modeline ihtiyacı olduğu kanaatindeyim. Lakin Türkiye’nin öncelikli olarak siyasi krizini aşmadan ekonomik krizini aşabilmesi ve sürdürülebilir yeni bir ekonomik model geliştirebilmesi bence pek gerçekçi ve mümkün gözükmemektedir.